Cuando oigas a un trader decir esta frase, sal corriendo, ponlo en tu blacklist. Sí, soy tajante. Y cuando acabes de leer este artículo verás por qué.

Es determinante para el aprendizaje de un trader principiante, saber identificar a un trader que tradea como un profesional; para aprender de sus conocimientos; del que es un gambler y carece absolutamente de buenas prácticas en gestión del riesgo.

Normalmente, este tipo de traders, «gamblers», atraen a los traders principiantes por sus altas rentabilidades. Espejismos de los que solo quieren hacerse ricos de la noche a la mañana con el trading, sin ver que lo más importante es la preservación del capital.

Un trader profesional, o digamos experto, de larga trayectoria, no se preocupa por si va a sacar un 100, 200 o 300% ese año, sino de tener las pérdidas controladas. Ése es el único modo que tenemos para ser consistentes a largo plazo y poder vivir del trading.

Limitar las pérdidas es, de lejos, el componente más importante del trading.

«El capital es el inventario de un trader.

Pierde el inventario y el negocio se acaba.»

Aguantar una posición perdedora cuando tu análisis ya ha sido invalidado, únicamente empeora la situación. La esperanza es una mala compañera en el trading. En otro artículo comentaré los sentimientos o emociones a controlar.

Corta las pérdidas lo antes posible. Sin dudar. No pierdas el tiempo. Mantener una posición cada vez más perdedora, solo hace que aumentar el coste de oportunidad; simplemente, para llegar al mismo punto, la liquidación; y a un precio mucho más desfavorable que el que te habías planteado en tu cabeza. Utiliza Stop Loss, no dejes que te liquiden.

Contenido del artículo

¿Por qué me liquidan la posición?

Si te liquidan la posición es porque fallas en alguno de estos factores:

- No utilizas Stop Loss o es inadecuado

- Tamaño de la posición inadecuado o estás sobre-apalancado

Tanto una como otra, son el fracaso de un trader que busca la consistencia a largo plazo.

Veamos un ejemplo de posición liquidada y lo que supone:

Como hay tantos «traders / gamblers» que se están aprovechando del apalancamiento tan elevado que permite BitMEX (o mejor dicho, BitMEX se aprovecha de ellos), lo haré primero con este exchange.

Tomaré en cuenta un apalancamiento «isolated» y no «cross», ya que, con el cross el exchange utiliza todo el capital de la cuenta como margen; y se debería utilizar para otro tipo de estrategias, como hedging. De modo que, con cross, llegar al precio de liquidación es, directamente, dejar la cuenta a 0.

El Margin, simplificando, es la parte de capital requerido para abrir una posición.

- Long (operación a largo, al alza)

- Balance: 10,000 USD

- Riesgo por trade: 2% (pérdida máx. 200 USD)

- Apalancamiento: x50

- Precio entrada BTC: 5,000 USD

- Stop Loss: 4,950 USD (1% = 50 USD)

- Tamaño de la posición: 20,000 contratos

Partiendo de la premisa que sin saber a qué distancia está el Stop Loss, no puedes calcular el tamaño de la posición. Supondremos que este trader colocó un Stop Loss adecuado (antes del Precio de Liquidación), a un nivel ajustado, a 4,950 USD, y que no lo respetó con la esperanza de que el precio volvería a subir.

Cuando nos quedamos por debajo del mantenimiento, el broker o exchange, liquida la posición. No solo la liquida y nos devuelve la parte sobrante, sino que la liquida a 0 (cero). Esto quiere decir que pierdes todo el Margin. Veamos…

Margen

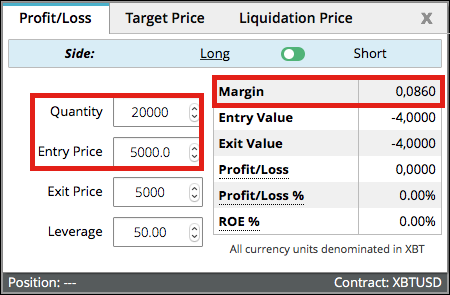

Tal y como vemos en la siguiente imagen, para realizar un trade de 20,000 contratos a un precio de 5,000 USD, el margen requerido es de 0.086 BTC; es decir, 430 USD.

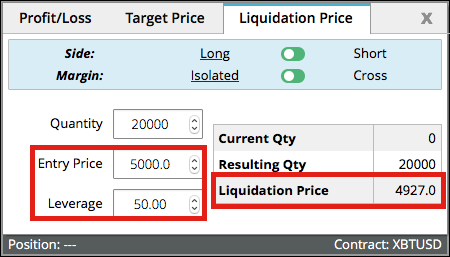

Precio de Liquidación

De este modo, para un trade con un apalancamiento de x50 a un precio de 5,000 USD, el Precio de Liquidación será 4,927 USD. De modo que cuando el precio del Bitcoin en BitMEX alcance los 4,927 USD, el trader pierde 0.086 BTC; es decir, 430 USD, todo el Margin.

Un trade en el que se deberían haber perdido únicamente 200 USD, ¡¡se han perdido 430 USD!! ¡¡Es como perder más de 2 trades consecutivos!!

Teniendo en cuenta que se pueden llegar a tener unos 5 o 7 trades negativos consecutivos con un WinR común; ¿qué pasaría?

- Bien: 200 USD x 7 = 1,400 USD

- Mal: 430 USD x 7 = 3,010 USD

Por una mala gestión del riesgo, en 7 trades se ha fundido el 30% de la cuenta. Mientras que, con una gestión óptima del riesgo, se hubiera quedado en una pérdida del 14%.

- Si el trader es un scalper, con un Stop Loss muy ajustado, digamos a 0.30%, en una mala racha (que a todos nos llega un día u otro), perdería el 100% de la cuenta. Lo que oyes, 7 trades consecutivos y de un plumazo has quemado tu sueño de ser trader.

Asombrosa la diferencia, ¿no?

EL REMATE DE LA ESTUPIDEZ

Otro tema sería que su nivel de Stop Loss coincidiera con el nivel de liquidación. Algo ciertamente tonto y, si más no, estaría indicando que está sobre-apalancado.

Además de no poner Stop Loss o de ir muy sobre-apalancado, el remate de la estupidez ¡es dejar que tu Stop Loss sea la liquidación!

¿Por qué nunca debes dejar que la Liquidación sea tu Stop Loss?

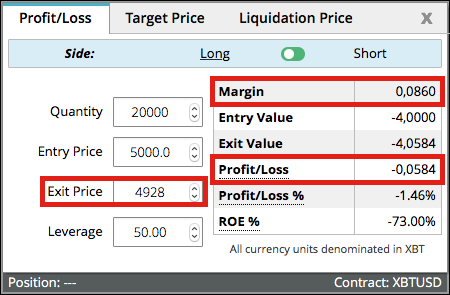

Porque solo con cerrar la posición justo antes del precio de liquidación, el exchange no se queda con el 100% del margen, sino que te devuelve una parte significativa, ya que no se está llevando por delante, por ejemplo, el «margen de mantenimiento».

¿Ves de lo que hablo?

Solo con poner el Stop Loss 1 dólar por encima del precio de Liquidación, de 4,927 a 4,928, la perdida de -0.086 Bitcoin, se reduce a -0.0584 Bitcoin. De modo que por 1 dólar de Stop, se acaba de ahorrar 0.0276 Bitcoin; es decir, acaba de salvar el 32% del Margen para poder seguir operando. Esto es bastante mejor que dejar que te liquiden y te devuelvan 0, ¿verdad?

- Pues si en vez de ir con un apalancamiento en BitMEX de x50, hubiera ido con un apalancamiento de x100; solo con poner el Stop Loss justo por encima del precio de Liquidación, salva casi el 50% del margen. Casi nada…

Hasta este punto llega la inconsciencia y desconocimiento de un «gambler».

En otros exchange, como por ejemplo Bitfinex, es mucho más difícil que te liquiden la posición si tienes una operativa normal, ya que su apalancamiento no excede de x3.33. Aun así, sería exactamente lo mismo, con un Stop Loss por encima del precio de Liquidación (en un long), salvamos un porcentaje muy importante del margen expuesto.

Utiliza el apalancamiento como un trader profesional

Sé que el apalancamiento es para un trader como un caramelo para un niño; pero es importante saber utilizarlo correctamente.

«Gamblers obsess with big potential upside windfall profits. Intelligent speculators obsess with managing downside risk.»

Peter L. Brandt

Bien utilizado, es una herramienta con un potencial inmenso, pero mal utilizado es catastrófico. En el siguiente artículo hablo sobre cómo utiliza el apalancamiento un Trader Profesional.

No recomiendo utilizar apalancamiento si eres un trader principiante. Solo es adecuado para traders con una cierta experiencia en el mercado; que dominan otros conceptos fundamentales, como es, por ejemplo, el riesgo por trade o el cálculo del tamaño de la posición, tal y como explico en el artículo, cómo calcular el tamaño de la posición .

El dinero sin esfuerzo y estudio, antes o durante una acción, no existe. Prepárate para ser un trader ganador.

Si tienes pensado vivir del trading o simplemente sacar una buena rentabilidad de tu capital, empieza a pensar y actuar como un trader profesional; porque la suerte llega un día que se acaba.

CONCLUSIONES

- Cuando tu posición se encuentra por debajo del margen de mantenimiento, tu posición es liquidada.

- Cuando tu posición es liquidada, el exchange utiliza el margen de mantenimiento para que no pierdas más de lo que tienes, de modo que no devuelve nada.

- Calcula el precio de liquidación antes de abrir una posición.

- Si colocas el nivel de Stop Loss justo un poco alejado del precio de Liquidación / Margin Call, puedes llegar a salvar hasta casi el 50% del margen.

- El apalancamiento no debe afectar al tamaño de la posición.

- Un Stop Loss adecuado es fundamental para ser un trader consistente.

- La gestión del riesgo es más importante que el beneficio potencial.

- Si eres un trader al que han liquidado, no pasa nada, estás a tiempo de aprender de tus errores. Revisar y corregir es lo que marca la diferencia entre un trader principiante y un profesional.